«Структурная нота», «структурный продукт», «структурная» или «структурированная облигация» — наверняка каждый из нас слышал эти словосочетания от своего менеджера, когда приходил продлевать свой банковский депозит. При этом менеджер часто описывает этот инвестиционный инструмент как нечто очень привлекательное, с высокой доходностью и «почти» без рисков. Давайте попробуем вместе разобраться, что же такое структурный продукт, когда его можно использовать для сохранения и приумножения личного благосостояния, а когда лучше держаться от него подальше.

Как класс инвестиционных инструментов структурные продукты или, как их еще иногда называют – «структурные ноты», появились на фондовых площадках США в конце 60-х годов прошлого века. Сейчас общее количество выпущенных по всему миру структурных продуктов исчисляется десятками триллионов долларов США. В России этот вид финансовых решений появился в конце 2000-х, однако массовое распространение среди частных инвесторов получил в последние 3-5 лет. Зачастую структурный продукт – это некая комбинация более простых и привычных инвестиционных инструментов, например, акций, облигаций, фьючерсов, опционов и т.д. Эти комбинации могут быть относительно простыми, например, как в случае с нотой с полной или частичной защитой капитала, состоящий из облигации и опциона на некий базовый актив, так и достаточно сложными, включая в себя 5-6 и более инструментов. Инструменты подбираются определенным образом для составления желаемого инвестиционного профиля, иными словами — структурируются. Отсюда и название этого вида финансового решения. Упакованная структура или комбинация предлагается инвесторам в виде единой ценной бумаги.

Структурные продукты – это целая вселенная решений с разнообразными рисками, доходностью, условиями, сроками и т.д. У каждого продукта есть свои плюсы и минусы. Однако практически у всех есть общие черты. Во-первых, их срок жизни ограничен и заранее известен — от одной недели до нескольких лет, но этот параметр всегда известен заранее и в момент наступления этого срока структурная нота гасится. В некоторых случаях она может быть погашена до наступления срока погашения при выполнении ряда условий, но никогда позже. Во-вторых, у каждой структуры есть набор условий, от которых зависит итоговый финансовый результат. Условия могут быть очень разными: рост или падение базового актива не выше определенной величины, нахождение актива в рамках ценового диапазона или, наоборот, выход из него, рост одного актива при падении другого и т.д. Условия структурного продукта – это главное, на что следует обращать внимание инвестору, т.к. от них зависит успешность инвестиции, но, в тоже время, они далеко не всегда прозрачны и понятны. Ниже мы подробно разберем два наиболее популярных у российских частных инвесторов вида структурных продуктов, продукты с полной/частичной защитой капитала и с условной защитой. Но прежде, чем мы перейдем к рассмотрению частных случаем, следует обсудить несколько общих вопросов, касающихся сложившейся практики работы инвесторов с данным классом активов.

Выше мы писали, что структурный продукт – это почти всегда комбинация более простых инвестиционных инструментов. Из этого следует вывод, что любой частный инвестор способен самостоятельно собрать такую комбинацию на своем инвестиционном счете, не прибегая к услугам банков. В некоторых случаях это действительно так. Купив, скажем, облигацию Сбербанка и опцион колл на индекс РТС в определенной пропорции, инвестор самостоятельно сформирует структуру с полной защитой капитала и ставкой на рост индекса РТС. При этом потенциальная доходность такого «самодельного» структурного продукта будет значительно выше, чем если приобрести его в виде готового решения у того же Сбербанка. Но есть несколько сложностей, не позволяющих частным инвесторам самостоятельно заниматься структурированием. Во-первых, далеко не все, даже самые опытные инвесторы, способны четко определить комбинацию каких именно инструментов и в какой пропорции нужно собрать для получения желаемого инвестиционного профиля. И во-вторых, далеко не все инструменты доступны частным инвесторам. Если с облигациями и опционами на индекс РТС всё более-менее просто, по крайней мере, на коротких сроках инвестирования, то сформировать аналогичную структуру, например, на золото будет проблематично, т.к. хоть формально такие опционы на бирже и есть, объем торгов по ним практически нулевой, а внебиржевую сделку с частным инвестором никто заключать не станет. В этот момент и появляются банки и инвестиционные компании готовые, в качестве посредника, взять на себя работу по подбору, поиску и упаковке структурного продукта в виде ценной бумаги, а затем предлагающего эту ценную бумагу инвестору. Разумеется, за всю вышеперечисленную работу банк берет комиссию, о которой мы более подробно поговорим далее.

Комиссия банка или инвестиционной компании, предлагающей структурный продукт своему клиенту, обычно составляет 3-5% от суммы инвестиций, но в некоторых случаях может превышать 10%, что приводит к следующим последствиям. Во-первых, столь значимые комиссии напрямую влияют на итоговый результат инвестиций. Легко посчитать, что 5% комиссии в трехлетней ноте уменьшит итоговую доходность инвестора на 1,7% годовых, и это при условии, что доходность будет, что случается далеко не всегда. Во-вторых, банк остается в выигрыше в любом случае, как бы не развивались события далее. Весь риск, а иногда он бывает не малый, полностью перекладывается на плечи инвестора. Если в итоге инвестор получит убыток, что случается, когда события развиваются по негативному сценарию, считавшимся в момент покупки структурного продукта маловероятным, компенсировать клиенту эти убытки за счет уже удержанной комиссии никто не будет.

Но не размер комиссии как таковой и не несправедливое разделение доходности и риска между инвестором и банком чаще приводят к негативным последствиям при инвестициях в структурные продукты. Главной проблемой для структурных продуктов на текущий момент является поведение продающих эти продукты менеджеров. В английском языке существует специальный термин для обозначения этой ситуации — mis-selling, что дословно можно перевести как «неправильная продажа». В русском чаще используется словосочетание «недобросовестная практика». Суть заключается в том, что менеджер ставит свои интересы выше интереса клиента и намеренно не раскрывает всех тонкостей инструмента с целью продать структурный продукт и получить свое вознаграждение. Не секрет, что вознаграждение менеджеров зависит от комиссионных, которые они принесли банку или инвестиционной компании. Отсюда рождается прямой конфликт интересов, когда менеджеру нужно больше продать сейчас, а не думать о последствиях для инвестора в будущем, ведь, напомним, банк получает комиссию сразу. На практике это приводит к тому, что структурные продукты предлагаются инвесторам как аналог банковского депозита, но с более высокой доходностью. Конечно, это совершенно не верный подход. Еще раз напомним, что в каждой структуре есть ряд условий, при соблюдении которых инвестор может получить убыток. Но, к сожалению, эти условия умалчиваются или преподносятся как крайне маловероятные.

Еще одна частая проблема, связанная с продающими менеджерами, — их низкая финансовая грамотность. Менеджер может и не понимать, что вводит клиента в заблуждение, т.к. сам не знает всех тонкостей и условий структурного продукта. У него есть план, который ему поставило начальство, и он должен этот план выполнить без оглядки на возможные последствия для инвестора. Решением этой проблемы может быть выбор финансового консультанта с большим багажом знаний и многолетним опытом работы. Но и они иногда могут ошибаться.

Ниже мы предлагаем рассмотреть примеры структурных продуктов двух наиболее популярных среди российских частных инвесторов классов, ноты с полной или частичной защитой капитала и ноты с условной защитой капитала. В разных банках и инвестиционных компаниях они могут носить разные названия, но условия везде примерно одинаковые. Каждому классу мы дадим подробное описание условий, возможных сценариев и рисков.

3-летняя рублевая нота с полной защитой капитала на рост цены золота с коэффициентом участия 60%.

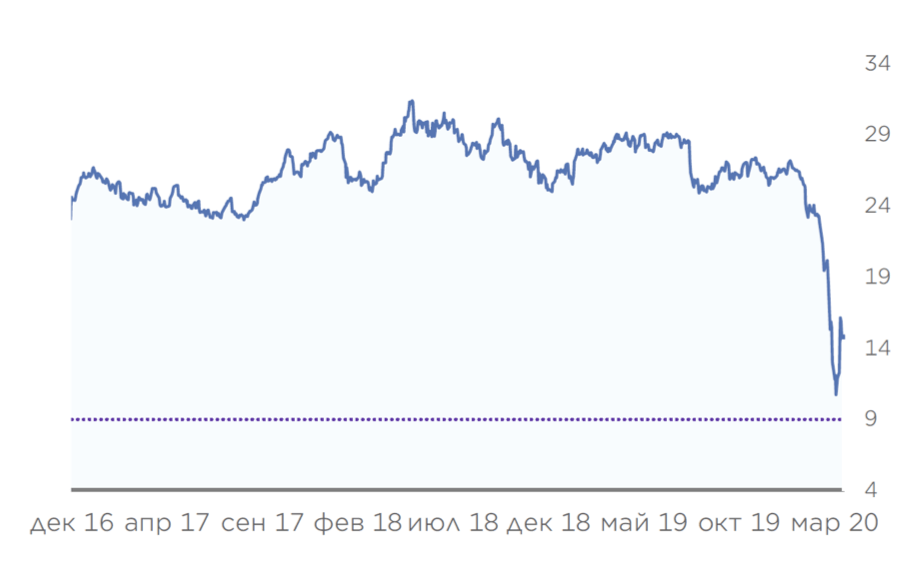

График цен на золото, $ за унцию

Чаще всего выпускается на корзину из 3-4-5 акций (базовый актив ноты).

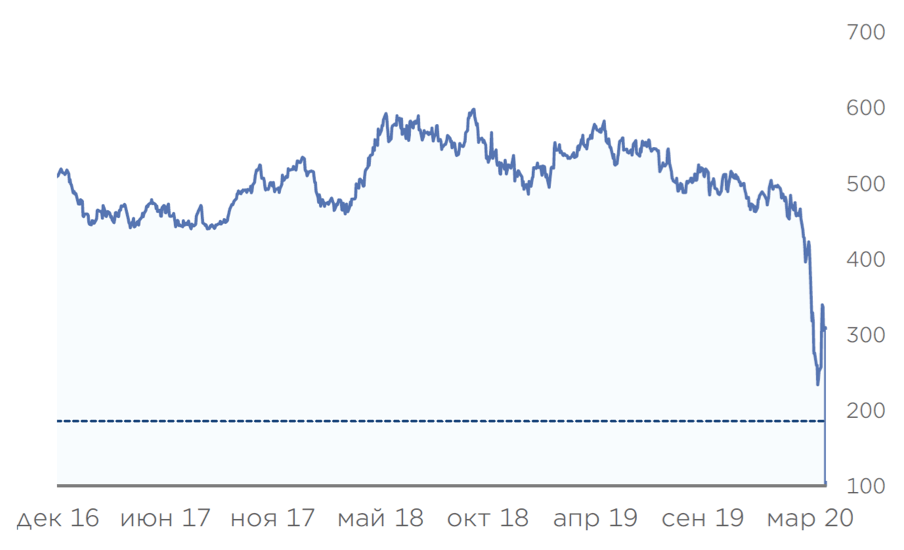

Пятилетняя долларовая нота на корзину акций Shell, Total, BP как ставка на восстановление цен на нефть после мартовского падения в среднесрочной перспективе. Купон 12% годовых с выплатой раз в квартал. Барьер 60%.

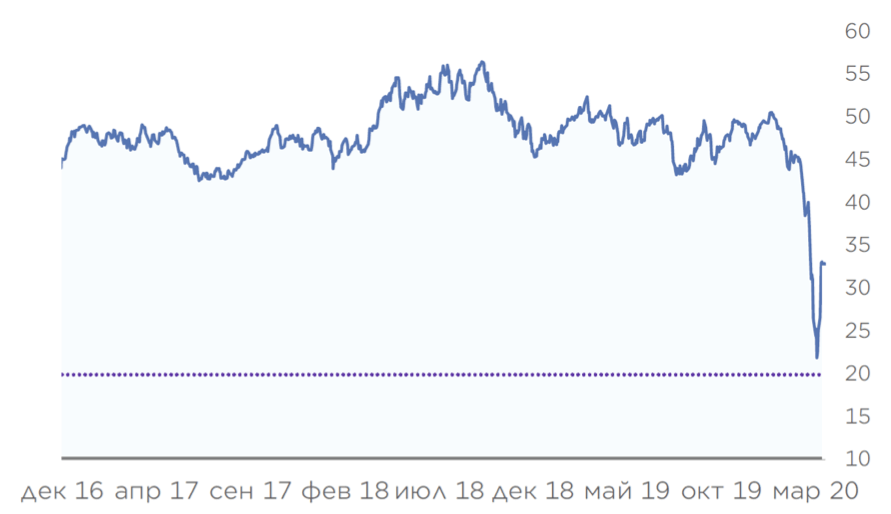

График цен на нефть марки Brent, $ за баррель

График акций Shell, EUR за акцию. Пунктиром обозначим уровень барьера

График акций Total, EUR за акцию. Пунктиром обозначим уровень барьера

График акций BP, фунтов за акцию. Пунктиром обозначим уровень барьера

Мы привели примеры только двух классов структурных продуктов. В реальности же их значительно больше. Каждый класс отличается условиями, заложенной в него инвестиционной идеей. Поэтому первое, что нужно сделать, прежде чем инвестировать в структурный продукт, –очень внимательно ознакомиться с его условиями. Не нужно стесняться спрашивать менеджера о возможных рисках: попросите показать, как они прописаны в инвестиционном меморандуме структурного продукта. Также особое внимание следует обратить на формулу получения дохода, т.к. нередки случаи, когда на словах инвестору говориться одно, а по факту результат получается иным в результате недопонимания между клиентом и менеджером или умышленным умалчивании важных условий.

Второй важный шаг при принятии решения об инвестициях в структурные продукты – это узнать о комиссиях, которые инвестор должен будет заплатить «на входе». Эту информацию менеджер должен предоставить в полном объеме по первому требованию инвестора. Зная размер комиссии, инвестор может легко сопоставить его со своей потенциальной доходностью. Например, если при ожидаемой доходности 8% годовых в течение трех лет, т.е. общей доходности 24%, комиссия составляет 5%, становится очевидно, что банк не очень заботиться о будущем благосостоянии инвестора, ему важнее получить высокую комиссию здесь и сейчас. Стоит задуматься о дальнейшей работе с таким банком.

Не лишним будет узнать, насколько менеджер, предлагающий инвестору конкретный структурный продукт, разбирается в том, что он предлагает. Сделать выводы о компетентности менеджера можно задав вопросы о базовом активе продукта и вероятностях того или иного события, которое может оказать влияние на его котировки. Тон и уверенность менеджера при ответах на задаваемые вопросы может подсказать инвестору кто перед ним — человек с опытом или новичок, которому просто нужно продать продукт. К сожалению, этот способ не дает 100% результат.

Безусловно важно обращать внимание на эмитента структурного продукта. Если это российский банк, то он должен быть крупным и системно значимым, желательно с максимальным кредитным рейтингом. Если это иностранный эмитент, то его также лучше выбирать из крупнейших мировых банковских групп. Но нужно помнить, что полный риск банкротства эмитента, а соответственно потери 100% инвестированной суммы исключать нельзя. Ярким примером может служить банкротство в 2008 году Lehman Brothers, считавшегося до этого непотопляемым гигантом на рынке структурных продуктов.

И последний, но очень важный совет при использовании такого инструмента, как структурные продукты, заключается в инвестировании не в продукт, а в идею, которая заложена в этом продукте. Идеей может быть рост какого-то актива, например, золота, как в вышеприведенных примерах. Может быть отсутствие сильного падения котировок корзины акций из одного или разных секторов. Нахождение курса валюты в определенном диапазоне, тоже может быть идей. Для сравнения, ежеквартальное получение фиксированных купонов не является инвестиционной идеей. Это только результат инвестирования в нее. Самостоятельно сформулировать инвестиционную идею бывает очень сложно, особенно неопытным инвесторам. В этом случае лучше отказаться от инвестиций в структурные продукты или обратиться к независимым инвестиционным консультантам с большим опытом работы. Они помогут сформулировать инвестиционную идею и подобрать под нее структурный продукт, если таковой есть на рынке.

Команда Инвестлэнд много лет работает на финансовых рынках в качестве независимого инвестиционного консультанта. В нашей команде работают эксперты c минимум 10-летним опытом в данной области. Мы помогаем нашим клиентам выбрать актуальную идею и правильный инструмент, с помощью которого она может быть реализована. Структурный продукт может быть одним из вариантов, ведь он лишь инструмент с определенными достоинствами и недостатками, обусловленными временем, что также определяет возможность инвестирования в него.